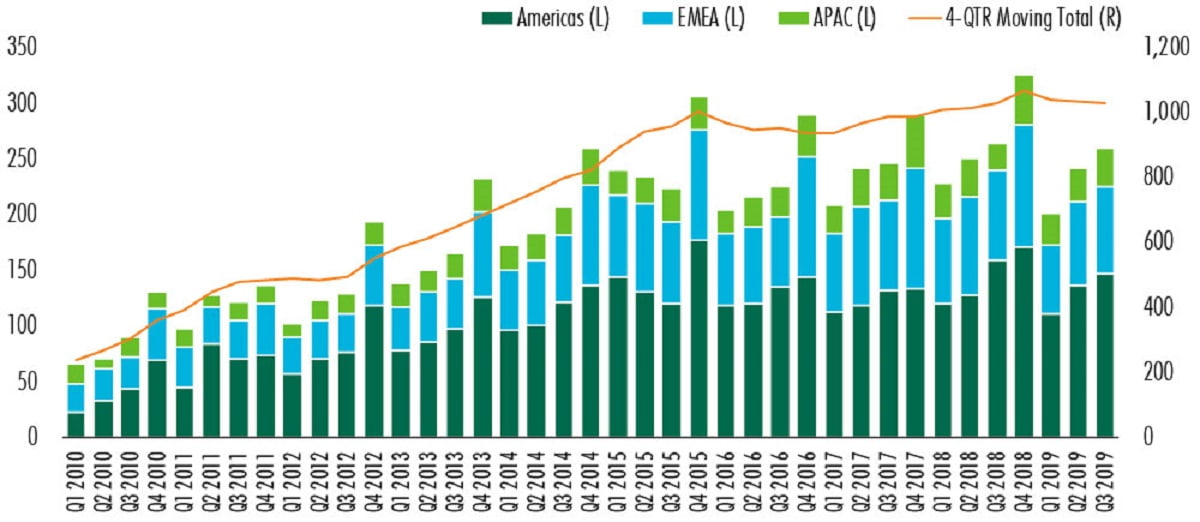

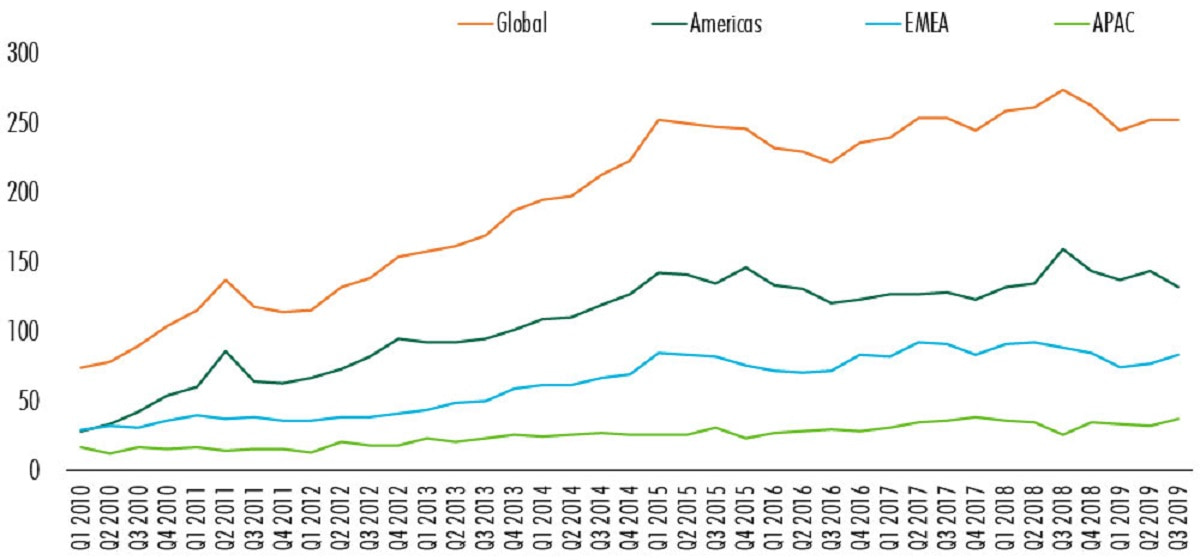

Согласно новому отчету CBRE (Coldwell Banker Richard Ellis.), объем глобальных инвестиций в коммерческую недвижимость, включая сделки на уровне предприятий, вырос на 7% по сравнению с предыдущим кварталом, но снизился на 2% по сравнению с аналогичным периодом прошлого года в 3 квартале 2019 года.

С начала года объем инвестиций сократился на 5% по сравнению с аналогичным периодом прошлого года. На региональном уровне APAC (Азиатско-Тихоокеанский регион и Япония) сообщила о внушительном росте в 3-м квартале на 49% по сравнению с прошлым годом, что компенсировало падение в первом полугодии. Итоговый рост рынка в регионе с начала года до 6%. В Северной и Южной Америке и EMEA (Восточная Европа, Ближний Восток и Африка) отмечен относительно мягкий третий квартал из-за политической неопределенности, низкой доходности и некоторых опасений рецессии.

Ричард Баркхэм, главный экономист CBRE и глава отдела исследований Северной и Южной Америки, комментирует: «Прогноз CBRE на глобальные инвестиции в коммерческую недвижимость на весь год заключается в снижении процентной ставки на один пункт с рекордного уровня в 2018 году. Несмотря на неопределенность в отношении Brexit и многочисленных торговых споров, крупный спад сдерживался низкими процентными ставками, узкими рынками труда и уверенными потребителями. Тенденция к уменьшению количества больших сделок, вероятно, будет продолжаться до 2020 года, пока настроение деловых кругов не улучшится ».

Глобальные инвестиции в коммерческую недвижимость, включая сделки на уровне предприятий, составили 260 млрд долларов США в 3-м квартале 2019 года, что на 7% больше по сравнению с предыдущим кварталом, но на 2% меньше по сравнению с 3 кварталом 2018 года.

С учетом сезонных колебаний объем инвестиций в 3-м квартале соответствовал объему предыдущего квартала, но снизился на 8% по сравнению с аналогичным периодом прошлого года.

Объем инвестиций в США в третьем квартале несколько снизился по сравнению с аналогичным периодом прошлого года, но незначительно вырос по сравнению с предыдущим годом после корректировки на сезонность, транзакции на уровне предприятий и приобретение Blackstone логистического портфеля GLP в США.

В Азиатско-Тихоокеанском регионе (APAC) было хорошее восстановление инвестиционной активности, в то время как неопределенность вокруг Brexit продолжала ослаблять настроения инвесторов в Европейском регионе на Ближнем Востоке и Африке(EMEA). Тем не менее, объем инвестиций улучшился по сравнению со слабой первой половиной 2019 года в регионе EMEA, что обусловлено активной деятельностью во Франции, Швеции и Германии.

Париж впервые сместил Лондон с первого места по привлечение иностранного капитала. В прошедшем квартале процент трансграничных инвестиций достиг шестилетнего минимума.

С учетом сезонных колебаний объем инвестиций в Северной и Южной Америке сократился на 17% по сравнению с аналогичным периодом прошлого года и на 3% с начала года, что в основном обусловлено снижением объемов в Канаде и США. На их долю приходится более половины мировой активности, объем инвестиций в США (с учетом сезонных колебаний) снизился на 7% в годовом исчислении и на 1% с начала года. Но если исключить только одну транзакцию — приобретение Blackstone 18,7 млрд долларов США промышленного портфеля GLP в США — США зарегистрировали бы только 2% -ное снижение в годовом исчислении и 3% -ное увеличение в годовом исчислении (с учетом сезонных колебаний). Снижение объема инвестиций в США было почти полностью обусловлено меньшим количеством транзакций на уровне. За исключением сделок на уровне компаний, объем инвестиций в США увеличился на 14% в годовом исчислении и на 8% в годовом исчислении после сезонной корректировки.

Объем инвестиций в EMEA в третьем квартале снизился на 6% по сравнению с прошлым годом (с учетом сезонных колебаний). Инвестиционная активность в Великобритании (-28%) и Испании (-44%) замедлилась, в то время как во Франции (44%) и Швеции (307%) был отмечен значительный рост в годовом исчислении. С начала года объем инвестиций в EMEA сократился на 14% (с учетом сезонных колебаний), из которых на долю Великобритании и Германии пришлось 61% и 20% соответственно. Как и в Северной и Южной Америке, падение инвестиций было обусловлено низкой доступностью качественного продукта и меньшим количеством крупных сделок, особенно на пяти ведущих европейских рынках.

Офисные и жилые объекты остаются наиболее привлекательными инвестиционными активами в регионе EMEA. Инвесторы сконцентрировались на росте доходов, извлекая выгоду из стабильной лизинговой деятельности и роста арендной платы. Неопределенность в отношении политики ЕС по контролю над арендной платой отразилась на жилом секторе. В Великобритании неопределенность в отношении Brexit заставляет инвесторов быть осторожными, несмотря на достаточную ликвидность и относительно высокую доходность. Эксперты сохраняют оптимизм по поводу решения вопроса по Brexit, который должен оживить рынок.

Объем инвестиций в APAC вырос на 49% в годовом исчислении, или на 42% после сезонной корректировки. Это увеличение частично объясняется низким базовым эффектом, поскольку 2018 год имел самый низкий объем инвестиций в 3-м квартале с 2013 года из-за обострения торгового спора между США и Китаем. Особенно это относится к Китаю, где рост по сравнению с прошлым годом достиг 68% в 3-м квартале (с учетом сезонных колебаний). Настроения инвесторов в Австралии (42%), Японии (31%) и Сингапуре (62%) улучшились благодаря снижению процентных ставок. В Австралии был самый высокий квартальный объем инвестиций в офисную недвижимость с 2005 года. Гонконг (-9%) продолжал отмечать снижение объема инвестиций из-за социальных волнений. Общая сумма APAC на 92 млрд. Долларов США выросла на 6% (с учетом сезонных колебаний) по сравнению с аналогичным периодом прошлого года.

В целом, Азия продолжает обеспечивать сравнительно высокую доходность и потенциал роста доходов для глобальных инвесторов. В первые три квартала 2018 года только 8% инвестиций в Азии были получены из трансграничного капитала. В первые три квартала 2019 года этот показатель вырос до 13%, в основном за счет капитала из США, Канады и Германии.

Читайте также:

Обзор рынка торговой недвижимости 3 квартал 2019 год

Обзор рынка офисной недвижимости 3 квартал 2019 год

Обзор рынка гостиничной недвижимости 3 квартал 2019 год